Учет реализации основных средств с убытком в программе 1С:Бухгалтерия 8.

-

Материалы статьи актуальны на 05.11.2011.

Перепечатка статьи разрешается с указанием автора и ссылкой на первоисточник.

В данной статьи описаны особенности налогового учета операций по реализации основных средств с убытком, т.е когда организация продает основное средство ниже остаточной стоимости.

Так же эта статья может оказаться полезной тем пользователям программ 1С, у которых возникли вопросы:

«Почему в декларации по налогу на прибыль налоговая база не совпадает с данными обороно-сальдовой ведомости по налоговому учету?

«Почему сумма налога на прибыль считается не правильно?»

«Почему налог на прибыль не равен прибыли по отчету о прибылях и убытках, умноженный на ставку налога?»

«Почему в отчет о прибылях и убытках получился убыток, но при этом считается налог на прибыль?»

«Почему, если в декларации по налогу на прибыль базу по налогу на прибыль умножить на ставку, то данные не совпадают с суммой налога на прибыль заполненной программой автоматически?»

Одним из ответов на эти вопросы может быть в том, что организация продала основное средство с убытком и эта операция была не верно отражена в программе 1С.

Особенность отражения операций по реализации основных средств с убытком, заключается в том, что в соответствии с п.3 Статьи 268 Налогового Кодекса РФ, если остаточная стоимость основного средства, с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами признается убытком налогоплательщика, который включается в состав прочих расходов налогоплательщика равными долями в течение срока, определяемого как разница между сроком полезного использования этого основного средства и фактическим сроком его эксплуатации до момента реализации.

Разберем эту особенность на примере.

Пример.

12.01.2010 года организация приняла к учету «Основное средство» стоимостью 360 000 рублей.

Метод амортизации — линейный.

Срок полезного использования был установлен 36 месяцев.

Амортизационная премия не применялась.

20.01.2011 организация продает данное основное средство по цене 96 000 рублей.

В 1 квартале 2011 года организацией получена прибыль от реализации 200 000 рублей.

ПБУ 18 не применяется, НДС не учитываем.

Решение.

На момент реализации остаточная стоимость данного ОС составляет 240 000 рублей (360 000 - 360 000 / 36 * 12), т.е организация продает ОС с убытком 144 000 рублей (240 000 - 96 000).

Оставшийся срок начисления амортизации составляет 24 месяца (36 -12).

В соответствии с п.3 Статьи 268 НК РФ по налоговому учету организация должна уменьшать налоговую базу по налогу на прибыль ежемесячно, начиная с февраля 2011 года на сумму 6 000 рублей (144 000 / 24).

Т.е. в 1 квартале 2011 года база по налогу на прибыль 200 000 рублей должна быть уменьшена на 10 000 (сумма начисленной амортизации за январь) и 12 000 (сумма учтенного убытка от реализации ОС за февраль и март).

В результате получим:

-

в бухгалтерском учете — прибыль до налогообложения 46 000 рублей (200 000 - 144 000 - 10 000)

-

в налоговом учете — налогооблагаемую прибыль 178 000 рублей (200 000 - 10 000 - 12 000)

-

налог на прибыль — 35 600 рублей (178 000 * 0,2)

-

чистая прибыль — 10 400 рублей (46 000 - 35 600)

Реализация в программе 1С:Бухгалтерия 8 ред. 2.0 (релиз 2.0.28.3).

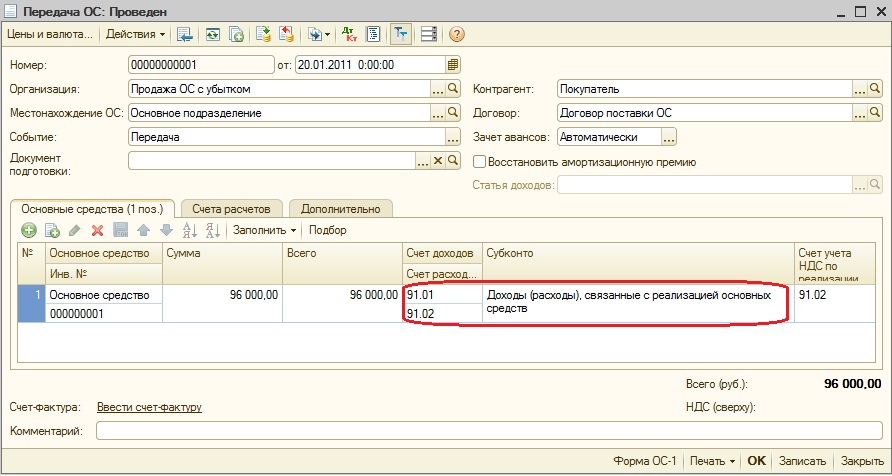

1. Для отражения операции по реализации основного средства используется документ «Передача ОС» (Меню — ОС — Передача ОС)

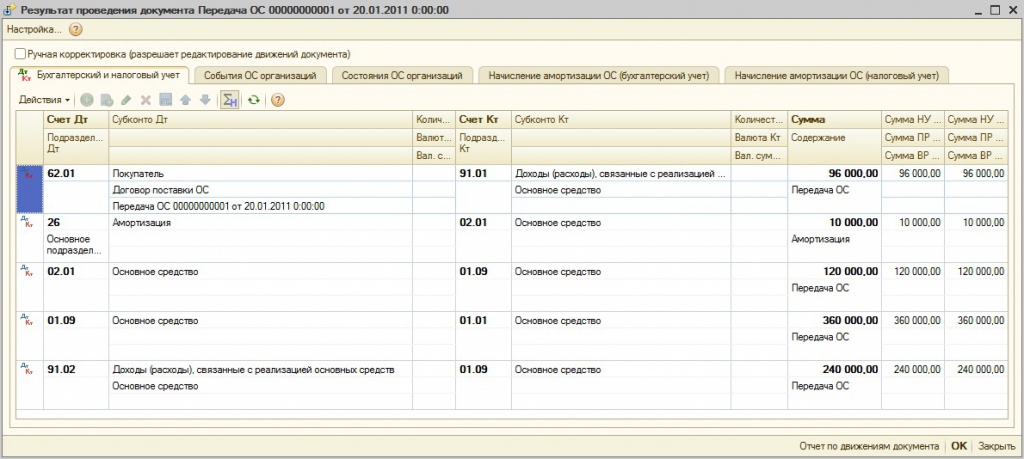

Документом будут сформированы проводки по бухгалтерскому и налоговому учету:

-

Отражен доход от реализации ОС — 96 000 рублей

-

Начислена амортизация по ОС за текущий месяц — 10 000 рублей

-

Списана сумма начисленной амортизации за весь период эксплуатации данного ОС в кредит счета 01.09 — 120 000 рублей (10 000 * 12 месяцев)

-

Списана первоначальная стоимость ОС в дебет счета 01.09

-

Отражен расход,связанный с реализацией данного ОС — 240 000 рублей (360 000 - 120 000)

Также сделаны необходимые записи в регистры учета основных средств (Событие ОС организации, Состояние ОС организации, Начисление амортизации ОС (бухгалтерский учет), Начисление амортизации ОС (налоговый учет))

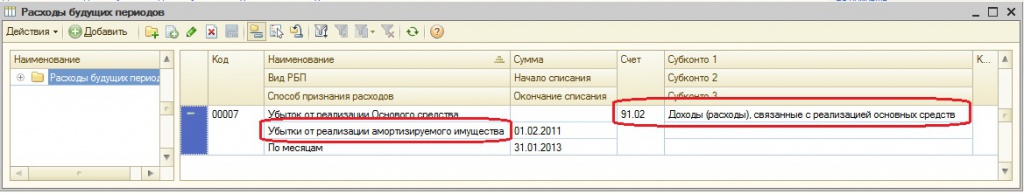

2. Для правильного распределения убытка от реализации данного основного средства в налоговом учете в течении оставшихся 24 месяце, необходимо правильно создать и заполнить соответствующий элемент справочника «Расходы будущих периодов» (Меню — Предприятие — Доходы и расходы — Расходы будущих периодов)

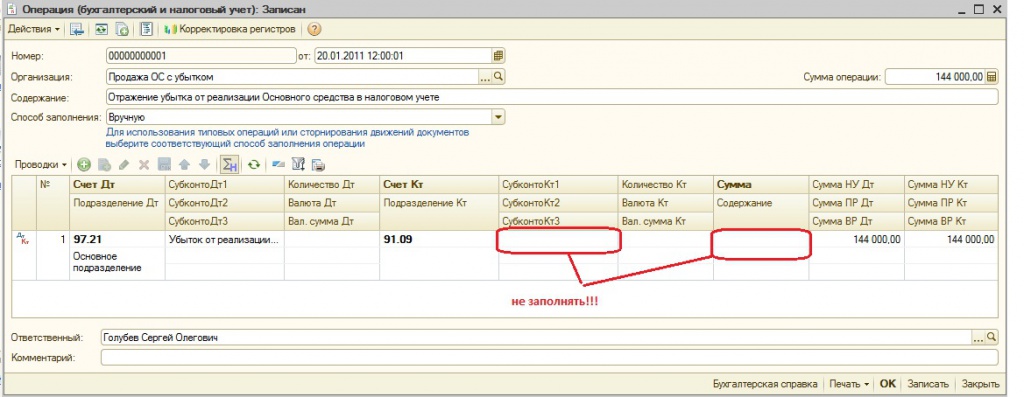

3. Необходимо отразить операцию по учету суммы убытка от реализации основного средства в налоговом учете. Для этого используем «Операцию введенную в ручную» (Меню — Операции - Операции введенную в ручную).

Обращаю внимание, что сумма убытка отражается только в налоговом учете, а так же не заполняется субконто кредита счета 91.09.

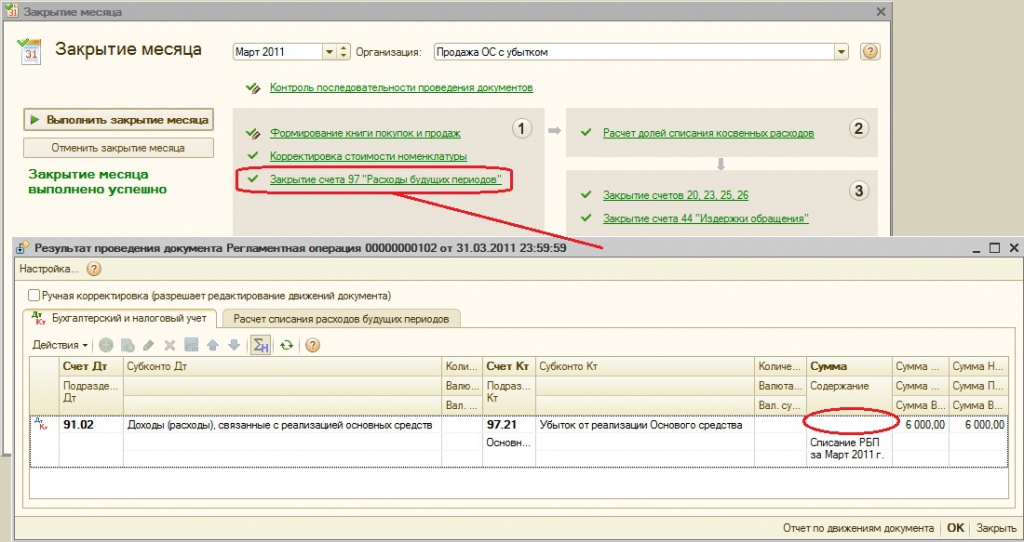

4. Суммы полученного убытка от реализации Основного средства в налоговом учете будут отражаться ежемесячно регламентными операциями «Закрытие счета 97 (расходы будущих периодов) (Д91.02 К97.21)

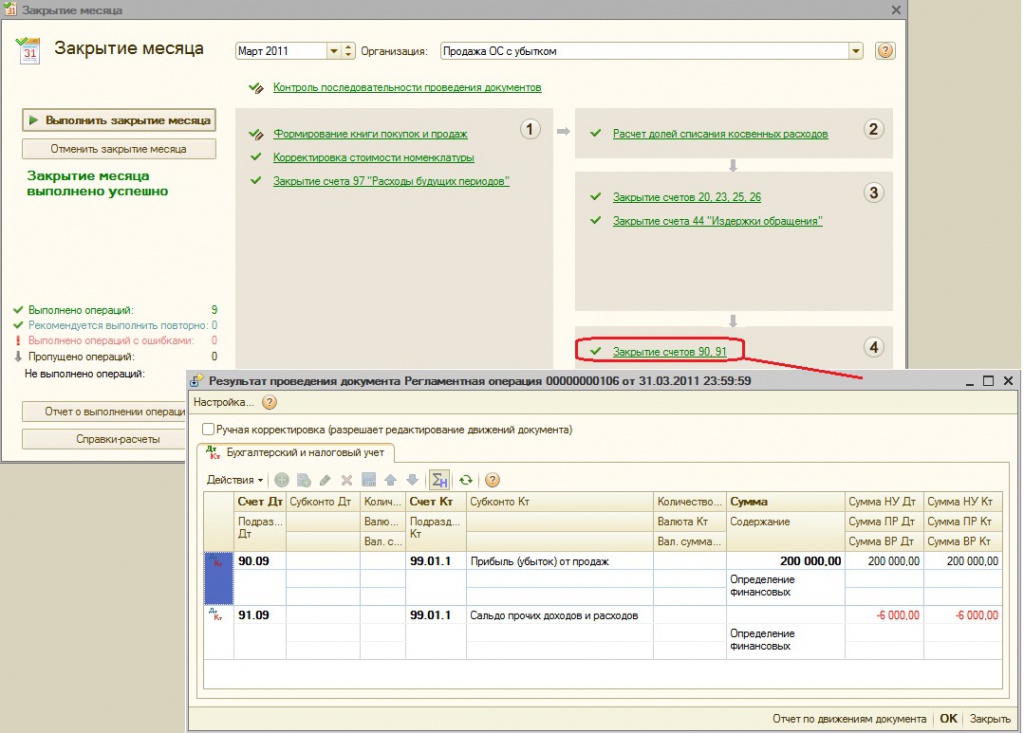

Регламентной операцией «Закрытие счетов 90,91» налогооблагаемая база по налогу на прибыль по счету 99.01.1 будет уменьшена на сумму учтенного убытка текущего периода от реализации данного основного средства (Д91.09 К99.01.1).

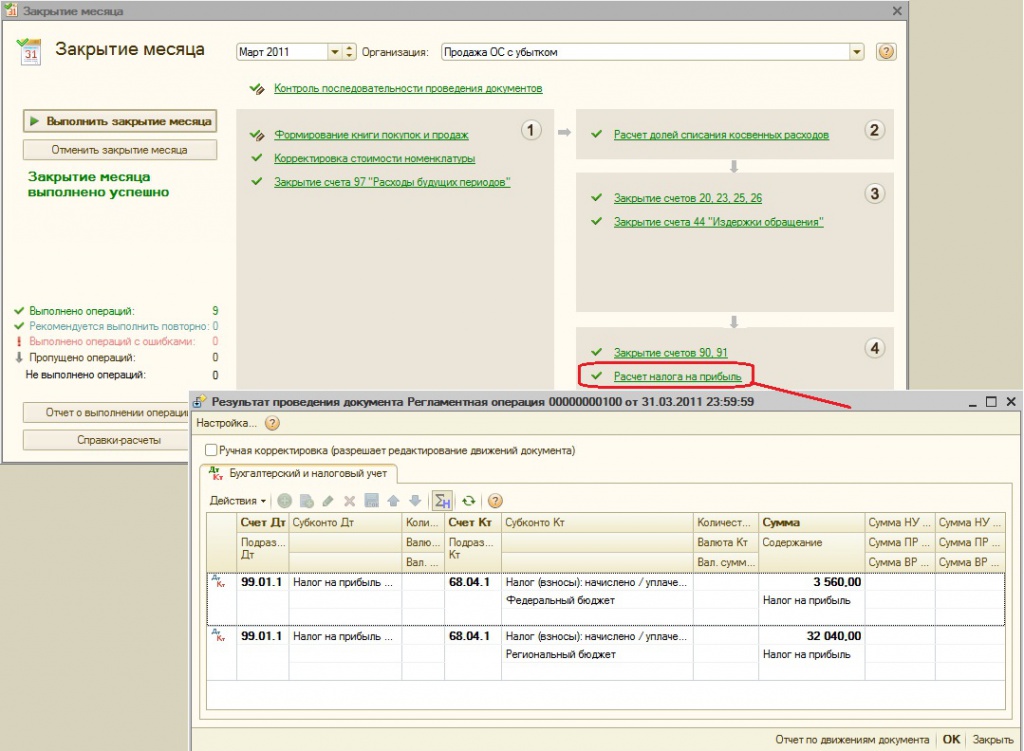

Расчет налога на прибыль будет произведен регламентной операцией «Расчет налога на прибыль» с учетом полученного убытка от реализации Основного средства» (3 560 + 32 040 = 35 600 рублей)

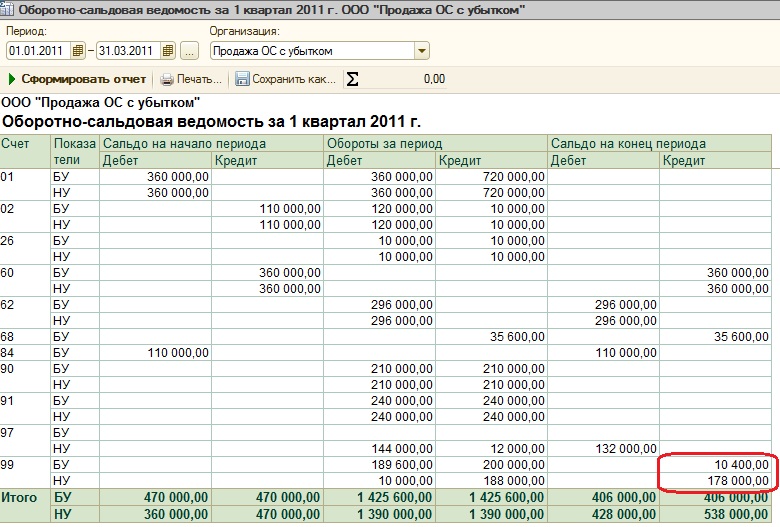

В отчет Оборотно-сальдовая ведомость мы увидим налогооблагаемую базу по налогу на прибыль (178 000 рублей) и чистую прибыль (10 400 рублей)

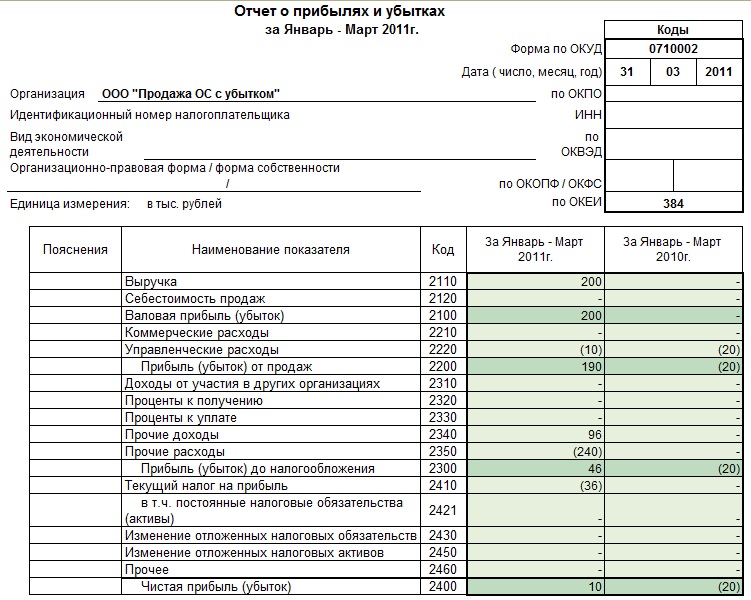

Отражение данного результата в Отчет о прибылях и убытках.

-

выручка от реализации (строка 2110) — 200 000 рублей

-

начисленная амортизация в январе (строка 2220) — 10 000 рублей

-

доход от реализации ОС (строка 2340) — 96 000 рублей

-

балансовая (остаточная) стоимость ОС (строка 2350) — 240 000 рублей

-

прибыль до налогообложения (строка 2300) — 46 000 рублей

-

текущий налог на прибыль (строка 2410) — 35 600 рублей

-

чистая прибыль (строка 2400) — 10 400 рублей

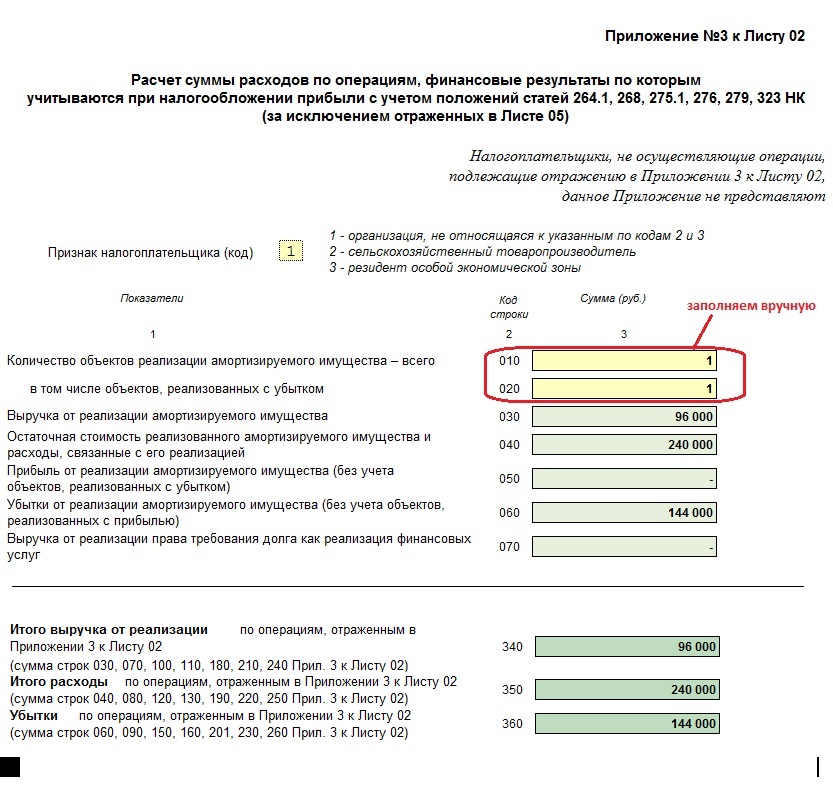

Отражение данного результата в декларации по налогу на прибыль.

В Приложении 3 к Листу 02 автоматически заполняются:

-

выручка от реализации основного средства (сторка 030) — 96 000 рублей

-

остаточная стоимость реализованного основного средства (строка 040) — 240 000 рублей

-

убыток от реализации основного средства (строка 060) — 144 000 рублей

Эти суммы включаются в итоговые строки данного приложения (340, 350,360)

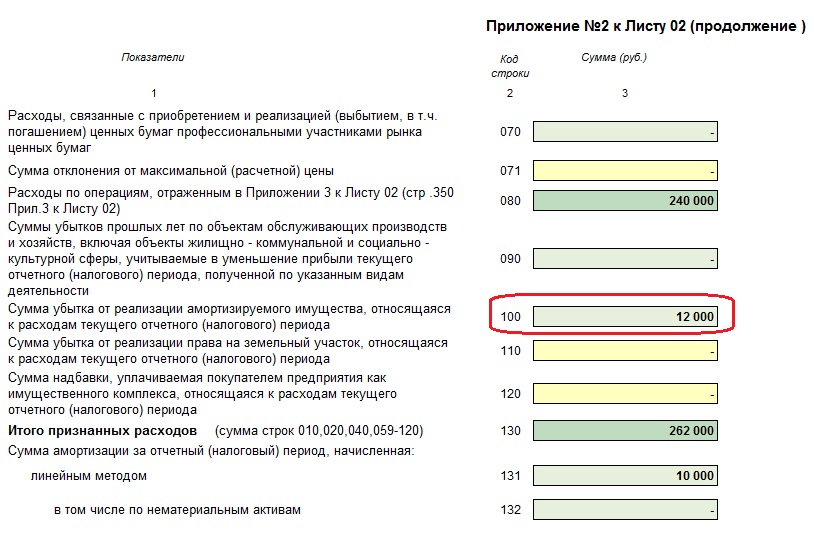

Сумма убытка от реализации Основного средства, относящаяся к текущему налоговому периоду (в нашем примере в феврале и марте) отражается автоматически по строке 100 Приложения 2 к Листу 02 (6 000 + 6 000 = 12 000).

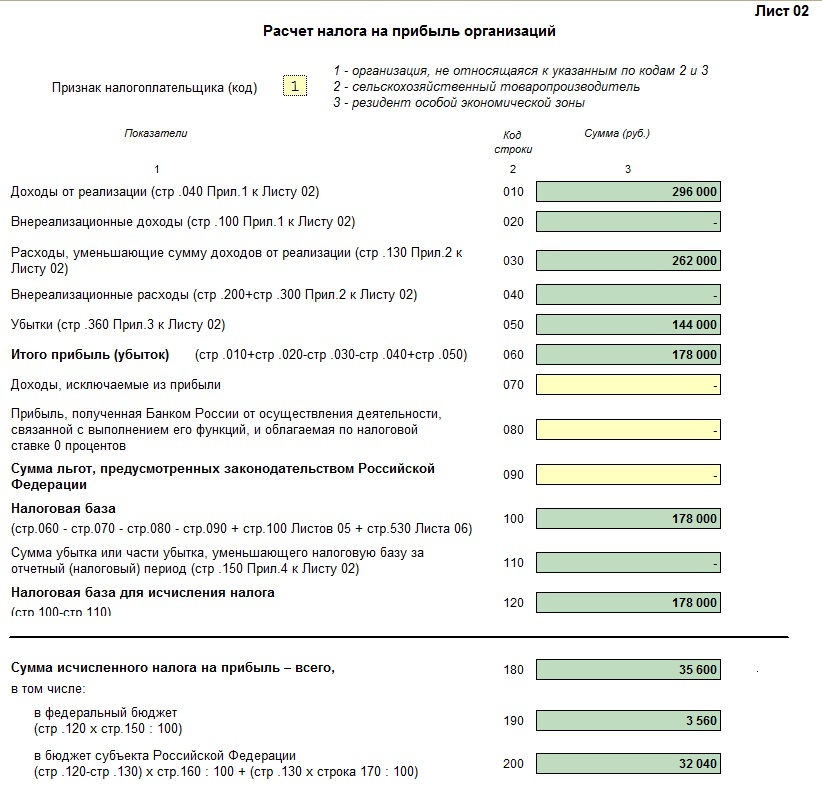

В итоговом Листе 02 автоматически отражается:

-

доходы от реализации (строка 010) — 296 000 рублей (200 000 + 96 000)

-

расходы от реализации (строка 030) — 262 000 рублей (240 000 + 10 000 + 12 000)

-

убыток от реализации ОС (строка 050) — 144 000 рублей

-

итого прибыль (строка 060) — 178 000 рублей (296 000 - 262 000 + 144 000)

-

сумма налога на прибыль (строка 180) — 35 600 рублей (178 000 * 20%)

Желаю успехов,

Сергей Голубев.